数据报告 | 芯片企业高薪揽才,超40%新发职位年薪50w+

时间:2022-12-12 | 阅读量:324 | 来源:猎聘

PART 01

芯片人才概览

▌ 人才紧缺指数远高于全行业,模拟芯片设计、数字前端工程师最紧缺

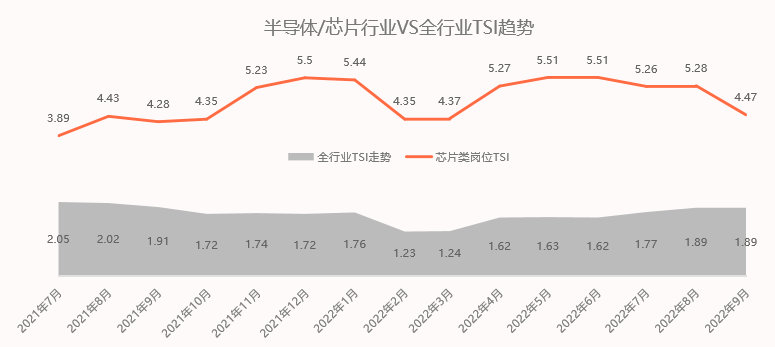

人才紧缺指数TSI(Talent Shortage Index)是猎聘对企业新发职位、下载简历、IM等人才需求静动态数据与人才登录、投递等人才供给静动态数据的分析,以特定算法为基础,测算出的特定时间段内特定人才市场的稀缺程度,以期更精准的反映人才市场的供需状态。TSI>1,表示人才供不应求;TSI<1,表示人才供大于求。如果TSI呈上升趋势,表示人才越来越抢手,人才招聘难度增加。

经历过2021年的“热火朝天”后,2022年以来芯片就业市场延续了之前的高景气趋势, TSI指数仍然远高于全行业,存在较大的人才缺口。2022年上半年,北上深均不同程度受新冠疫情影响,很多企业在人才招聘方面有所停滞,叠加“金三银四”影响,2022年2、3月呈现明显的V字走势,与全行业的TSI走势的波动性较为一致。具体职能属性来看,芯片设计类岗位中的数字前端工程师、模拟芯片设计工程师紧缺指数最高,均超过了10。

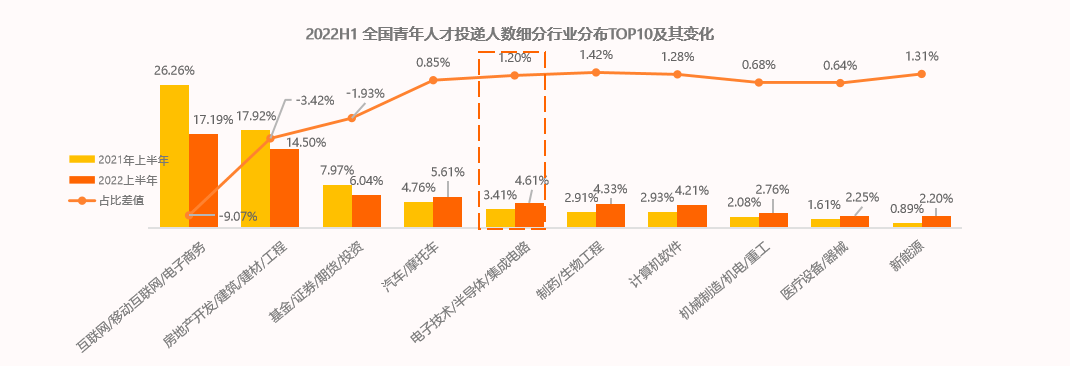

▌ 半导体/芯片领域备受职场人看好,青年人才投递量增幅明显

半导体/芯片行业受到职场人的关注和肯定,在青年人投递行业的变化方面也可以得到体现。2022年上半年,全国青年人才主动投递的行业中,投递电子技术/半导体/集成电路的青年求职者占比升幅达1.2%。受大环境影响,互联网/移动互联网行业热潮退去,投递该行业的青年人才占比下滑最多,下跌了9.07个百分点;投递房地产、基金/证券业的青年人才占比也有所下降。相比之下,投递汽车、电子技术/半导体、制药/生物工程、机械制造/重工、新能源产业等国家大力倡导的实体产业的青年人数占比出现不同幅度的增长。

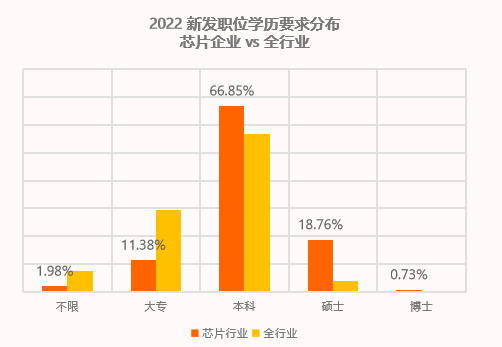

▌ 芯片企业对人才的工龄要求较为宽松,但学历门槛较高

芯片新发职位中对人才的要求分布具有显著“入门级”、“高智慧”特点。对比全行业的职位要求,芯片企业更愿意接纳1-3年的人才加入,有一定的行业经验最好。虽然芯片企业对人才工作经验的要求较为宽松,但对高学历的渴求则更加显著。对比全行业对学历要求的分布情况,芯片企业在上半年新发职位中最低硕士学历要求的占比达到18.76%,远高于全行业平均水平(3.79%),对博士要求的岗位占比为0.73%,而全行业平均水平仅为0.44%。

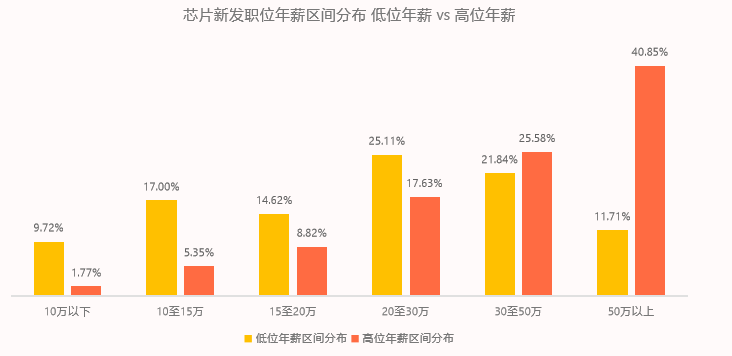

▌ 企业纷纷高薪揽才,研发生产、销售类需求量较大

芯片企业纷纷高薪揽才,超40%新发职位高位年薪在50w以上。

从招聘需求量来看,企业在研发生产和销售等领域的人才需求量最大, 如芯片设计的数字前端工程师、模拟芯片设计工程师;生产类岗位半导体技术工程师、FAE现场应用工程师、测试工程师等;销售类岗位销售经理/主管等。

PART 02

重点人才分析(设计类VS生产类)

设计类:指跟芯片设计相关的职能类别,包括数字前端设计师、数字后端设计师、模拟芯片设计工程师、模拟版图设计工程师、芯片CAD工程师、IC验证工程师。

生产类:指跟芯片制造、封装、测试、设备等芯片生产相关的职能类别,包括IC失效分析、IC测试、半导体技术工程师、FAE现场应用工程师、半导体工艺工程师、封装研发、半导体设备工程师、半导体产品工程师。

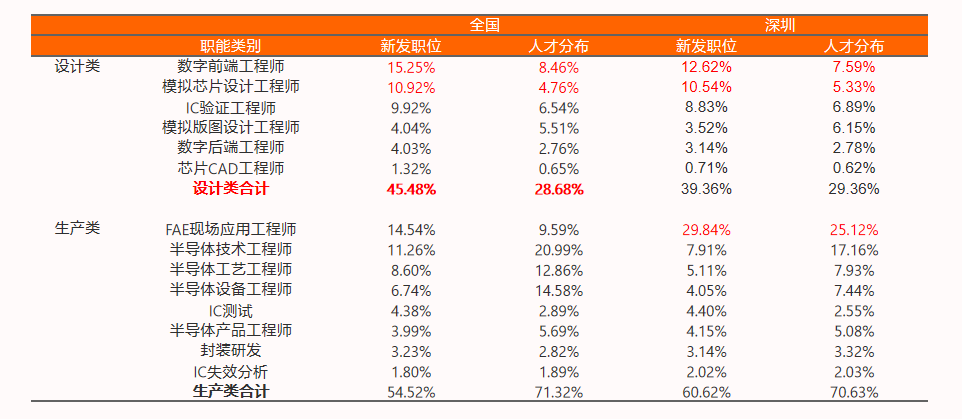

▌ 芯片设计类岗位供需矛盾突出,半导体技术工程师储备丰富

全国人才分布来看,设计类岗位新发职位占比45.48%,但人才分布占比仅28.68%,供需矛盾突出。设计类的数字前端工程师、模拟芯片设计工程师,生产类的FAE现场应用工程师新发职位占比远高于人才分布占比,侧面反应出人才缺口较大,但半导体技术工程师人才分布远高于新发职位,说明该职能下人才储备相对丰富。

深圳人才分布与全国大致相似,但也有自己的特色:

1.FAE现场应用工程师人才供需均远高于其他职位;

2.半导体技术工程师人才储备更加丰富。

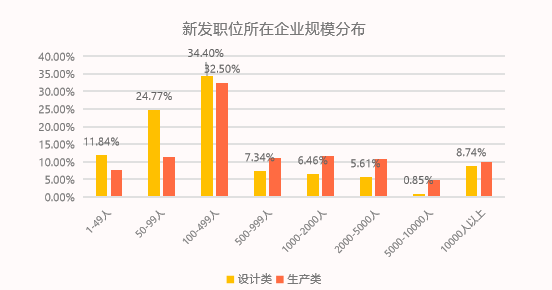

▌ 设计类中小企业招聘需求过半,生产类岗位较多集中在中大型企业

从企业规模来看,芯片设计类企业体量较轻,根据中国半导体协会CSIA公开数据,在2021年2810家IC设计企业中,有超过8成企业的员工人数小于100人,主要为初创、中小企业参局。从职位贡献来看,100人以内企业发布职位占比36.61%,100-499人规模的设计类企业需求量最高。

生产类岗位初创企业/中小企业岗位需求相对较少,近1/3集中在100-499人区间,此外1000人以上企业也集中了超过1/3的招聘需求(37.41%)。

▌ 设计类人才分布更集中,华东设计&生产类人才集聚效应明显

由于各地产业分布特点及人才引进政策重点不同,芯片设计类&生产类人才在全国的分布亦存在较大差异:

1.上海市作为全国集成电路产业高地,形成了一条完整的产业链,2021年,上海市集成电路设计业销售收入为1222.28亿元,占全国集成电路销售收入的27.05%;芯片制造业销售收入为596.04亿元,占全国集成电路销售收入的18.77%;封装测试业销售收入为470.7亿元,占全国集成电路销售收入的17.04%。人才分布占比来看,上海设计类人才占全国23.01%,生产类人才占全国17.84%。

2.深圳在制造、封测等环节均有所布局,生产类人才占比全国第二。

3.北京、成都、西安、南京设计类人才占比均明显高于生产类人才占比;苏州、武汉、无锡、合肥等城市则生产类人才占比相对突出。

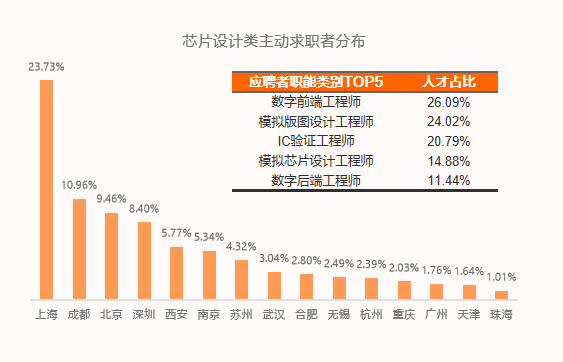

▌ 成都、苏州、武汉等新一线城市求职行为较为主动

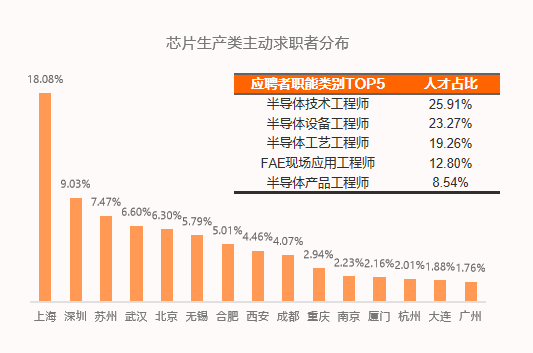

上海地区芯片人才求职行为较为活跃,成都地区设计类人才应聘者占比位居全国第二,深圳地区生产类主动求职者占比位居全国第二,苏州、武汉求职行为也比较频繁,高于北京位居前五。

从职位类别来看,求职者更多集中在数字前端工程师、模拟版图设计工程师、半导体技术工程师、半导体设备工程师等岗位类别。

▌ 各城市设计类人才期望涨幅普遍高于生产类

芯片设计类中高端人才分布Top15的城市中,北京、上海、深圳的实际薪资与期望薪资均位居前列,除合肥外所有城市期望涨幅均在46%以上。

芯片生产类中高端人才分布Top15的城市中,上海、北京、深圳的实际薪资与期望薪资均位居前列,上海期望涨幅为35%,深圳期望涨幅(25%)在top15城市中仅高于广州(23%),大连与西安期望涨幅较高。

▌ 设计类人才呈现高知高薪特征,生产类人才整体分布相对均衡

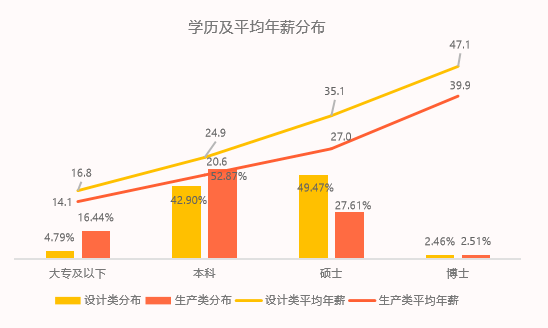

芯片设计&生产类人才由于人才的专业技能要求、薪资构成特点等存在较大差异,在学历及平均年薪的分布上各具特色。

设计类:硕士以上人才占比达50%以上,本科以上为“硬门槛”,且整体平均年薪较高,越高知越高薪。

生产类:硕士以上人才占比达30%以上,仍然有16.44%大专及以下存在,学历要求相对于设计类岗位来说相对更宽松。

工龄分布:设计类3年以下工龄占比最高(26.68%),说明行业吸引了大量新鲜血液加入,也同时说明在行业人才紧缺的情况下,企业不得不重视青年人才的培养与引进;生产类相对来说工龄分布更加均衡。此外,在行业前景驱动下,不少人才跨界加入芯片行业,这也拉高了整体工龄。